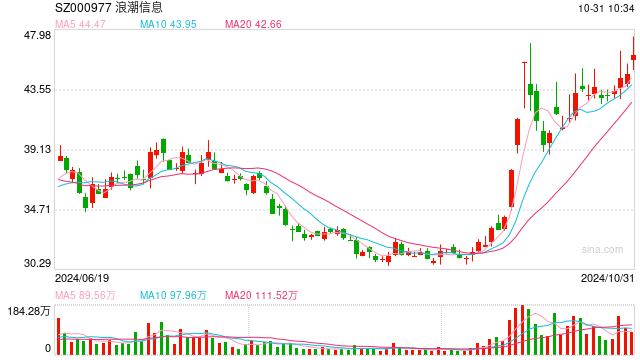

“服务器一哥”浪潮信息1.63倍溢价关联并购浪潮网络,标的近一年一期还在亏损

- 体育

- 2024-10-31 10:36:03

- 47

登录新浪财经APP 搜索【信披】查看更多考评等级

界面新闻记者 | 牛其昌

A股并购潮之下,“服务器一哥”浪潮信息(000977.SZ)也不甘寂寞,意欲将关联资产溢价装入上市公司。

10月30日晚间,浪潮信息发布对外投资暨关联交易公告称,公司拟以自有资金购买山东浪潮云科信息科技有限公司(下称“浪潮云科”)及浪潮软件科技有限公司(下称“浪潮科技”)分别持有的浪潮网络科技(山东)有限公司(下称“浪潮网络”)51%、49%的股权。

10月30日,浪潮信息与浪潮云科、浪潮科技签署《转让协议》,股权受让价款按照浪潮网络评估值分别确定为1.49亿元、1.43亿元。交易完成后,浪潮信息将持有浪潮网络100%股权。

界面新闻注意到,交易对手方浪潮科技持有浪潮信息0.39%的股份,属于浪潮信息5%以上股东的一致行动人,同时是浪潮集团旗下另一家上市公司浪潮软件(600756.SH)的控股股东。而浪潮云科与浪潮信息也是兄弟单位。

根据深交所上市规则等相关规定,浪潮科技及浪潮云科为浪潮信息的关联法人,本次交易构成关联交易,但不构成重大资产重组。另外,由于本次关联交易事项在董事会审议权限范围内,浪潮信息表示,无需提交股东大会审议。

公开资料显示,浪潮信息是全球领先的IT基础架构产品、方案及服务提供商,业务覆盖计算、存储、网络三大关键领域,拥有8个研发中心、14个生产基地、50个业务分支机构,服务器出货量全球第二,存储装机容量全球第三,人工智能服务器销售额全球第一。截至今年三季度末,实控人山东省国资委持股比例为10.97%。

作为“国产服务器一哥”,浪潮信息此番看中的标的浪潮网络成立于2016年,经营范围包括在信息技术和通讯领域的技术开发、技术转让;计算机软件和硬件、电子设备和通讯产品的开发、制造和销售等。

在浪潮信息看来,“在人工智能快速发展的背景下,数据中心网络基础设施优化需求激增。网络设备是新型基础设施建设的重要组成部分,作为硬件基础设施体系支撑大数据、人工智能、工业互联网等领域的上层应用,与公司智慧计算业务具有较强的协同性”。

“通过本次交易,可以快速补齐公司网络产品线的短板与不足,进一步丰富公司产品线,加速计算、存储和网络的协同发展,提升公司整体竞争力。”浪潮信息认为。

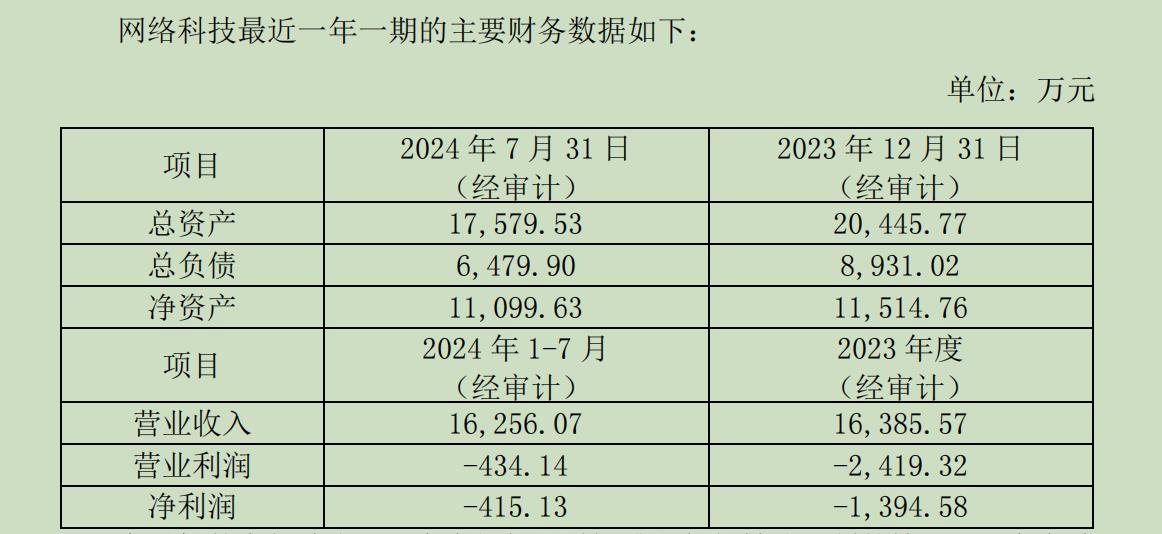

需要注意的是,浪潮信息此次收购的标的最近一年一期均未实现盈利。

其中,2023年、2024年1-7月,浪潮网络分别实现营收1.64亿元、1.63亿元,对应净利润分别亏损1394.58万元、415.13万元。对于标的连续亏损,浪潮信息并未给出具体原因。

尽管如此,浪潮信息仍以超一倍的溢价进行收购,且未设置业绩对赌条款。

根据评估报告,此次评估采用收益法评估结果,浪潮网络股东全部权益在基准日时点的价值约2.93亿元,较净资产的增值率达163.74%。公告显示,这一评估结果系“基于被评估单位及企业管理层对未来发展趋势的判断及经营规划”。

同一天,浪潮信息披露的三季报显示,公司前三季度实现营收831.26亿元,同比增长72.26%;归母净利润12.94亿元,同比增长67.05%。

对于业绩大增,浪潮信息此前在业绩预告中给出了两点原因:一方面公司积极把握行业发展机遇,进一步完善产品线布局,持续致力于产品技术创新和提升客户满意度,大力拓展国内外客户;另一方面提高生产交付能力,加快产品交付,实现业务快速增长。

值得一提的是,随着证监会“并购六条”落地,近期A股市场上关于资产并购重组的消息不断,相关个股成为市场关注和炒作的焦点。

据不完全统计,自9月24日“并购六条”发布以来,已有近百家上市公司宣布筹划并购重组。其中,央企国企、半导体、医药等领域并购频发。此外,不乏一些上市公司实施“跨界”并购。

如近期市场上的一大妖股双成药业(002693.SZ),该公司拟以发行股份及支付现金方式“跨界”收购宁波奥拉半导体股份有限公司100%股份。交易完成后,公司发展重心将从化学合成多肽药品的生产转变为以半导体行业中的模拟芯片及数模混合芯片的研发、设计和销售业务,并在未来择机剥离医药相关资产。

截至10月30日收盘,双成药业在经过一番疯狂炒作后,自9月11日以来累计涨幅近600%。

据业内人士对界面新闻表示,一系列支持并购重组政策的发布,降低了上市公司并购重组的难度和成本,市场资源配置效率有所提高。在政策落地后掀起一波并购重组的浪潮,这反映出市场对政策的积极回应,可以说效果初步显现。下一步,并购重组市场或将迎来更加活跃的阶段。

易界集团创始人兼首席执行官冯林表示,当前国内并购市场尚处于早期发展阶段,未来成长空间巨大,中国市场并购交易量及交易数额均远低于成熟的美国市场。以2023年10月至2024年3月达成的各行业并购交易数量为例,中国达成737笔交易,美国则为2096笔。2023年中国境内并购交易额为2.4万亿元,美国则高达11.1万亿元。

发表评论