年终美股上涨潮临近?过度谨慎的投资者或错失良机

- 新闻

- 2024-10-21 23:00:04

- 83

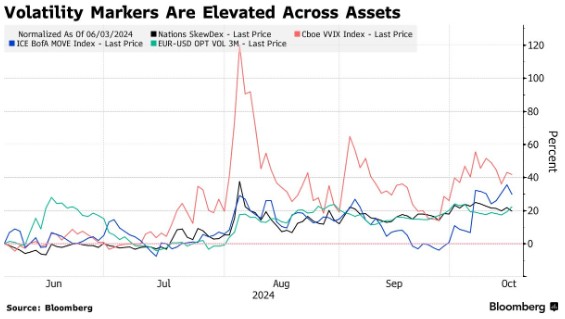

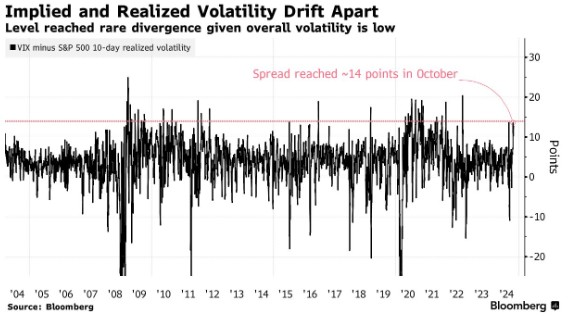

如果最担心的事情并未发生,那些高度关注未来几周或出现风险的投资者可能会措手不及。由于投资者为获得保护而支付更高的价格,股票、债券和货币期权的波动性上升。风险显而易见,如竞争激烈的美国大选、美国和欧洲的利率决议、中东冲突扩大的威胁,以及财报季的来临。在股市中,隐含波动率超过了实际波动,防范抛售的看跌期权比看涨看涨期权更受青睐。

野村证券跨资产策略师Charlie McElligott上周表示,“由于同时发生的一系列事件,风险管理部门迫使买方过度对冲。”“各地的投资者都痴迷于‘最坏情况’的左尾。”他补充说,从统计数据来看,当出现上述过度对冲时,市场总是表现良好,一年后股市中值将上涨13%。

尽管各指数触及纪录高位,但8月初的波动冲击仍历历在目,市场参与者尚未恢复到今年上半年的平静水平,当时对冲交易被视为拖累市场表现。交易总体低迷,一些投资者甚至撤资:上周,纳斯达克100指数期货的未平仓合约名义价值在一天内减少了57亿美元。

然而,如果市场经受住了11月事件的考验,只是产生了涟漪而不是海啸,交易员可能会发现自己设置了过多保护,而敞口过少,从而导致又一次追逐涨势的局面。

对冲投资组合表现不佳的问题已经开始显现:自8月5日以来,景顺标准普尔500下行对冲ETF下跌了1.1%,而SPDR标准普尔500 ETF信托基金的总回报率为13%。当保护解除或刚刚到期时,需要调整交易账簿的另一方交易商将增加买入。

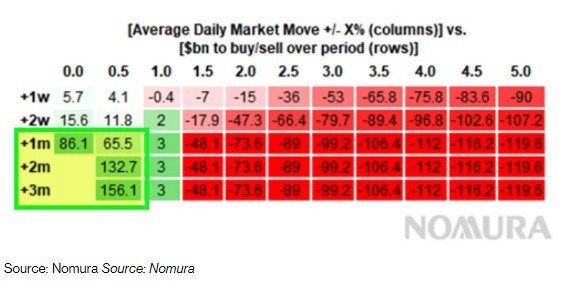

尽管芝加哥期权交易所波动率指数和其他期权成本指标仍处于高位,但标准普尔500指数一个月实现波动率自8月中旬以来已下降逾一半,至接近三个月低点。较低的数据,尤其是在8月初的剧烈波动退出计算之后,将吸引系统性投资者重返市场,形成另一股推动力。据野村证券估计,仅这一群体就可能在未来三个月买入约1,600亿美元的股票。

美国企业回购潮将在不到两周的时间内恢复,每天都有数十亿美元的股票被回购,这又增加了一层看涨流。根据前几年的公告,Birinyi Associates估计,2024年和2025年将完成超过1万亿美元的回购。

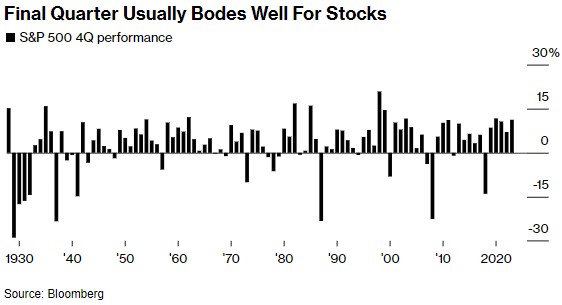

所有这一切都有可能在今年最后一个季度展开,届时流动性通常会减少,而市场往往会上涨。

有迹象显示,投资者开始为年底涨势做准备。在过去一周左右的时间里,交易员购买了超过10万份12月615美元的SPDR标准普尔500 ETF看涨期权,这些期权目前比市场高出5%以上。

高盛全球市场董事总经理、策略专家斯科特•鲁伯纳(Scott Rubner)上周在给客户的报告中写道:“股市的抛售被取消,随着机构投资者现在被迫入市,客户从左尾对冲转向右尾对冲,年底的反弹开始引起回响。”他补充说,专业投资者越来越担心他们的表现将严重落后于基准。

历史上来看,从10月15日到12月底,标准普尔500指数的回报率中位数一直是5.2%。高盛的数据显示,在选举年,这一数字仅略高于7%,这意味着年底的水平为6,270点。彭博汇编的数据显示,在该数据近一个世纪的历史中,只有25年的股市在第四季度出现了负回报。

虽然分析师们预计第三季度的利润增长率仅为4.3%,这远低于前几个季度,但美国财报季总体上通常是个积极开端,大多数银行报告的业绩都好于预期。投资公司Great Hill Capital董事长海耶斯(Thomas Hayes)指出,美联储赋予的流动性也有力地支撑了股市。

Hayes说,“这可能是第一个波动非常有限的选举年的10月,我们会在选举前受到正常的打击吗,还是会勉强挺过去?”

发表评论