东方日升半年亏损创纪录减值压力高悬 直接融资过百亿有息负债仍创新高

- 旅游

- 2024-10-18 20:18:07

- 68

专题:新浪财经上市公司研究院

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

10月15日,东方日升发布公告称,控股股东林海峰将其所持有的公司部分股份进行补充质押,本次质押750万股,占其所持股份比例为2.65%,占公司总股本0.66%。

截至公告披露日,林海峰累计质押1.58亿股,占其所持股份比例56%,占公司总股本13.90%。

值得注意的是,根据沪深交易所发布的最新规定,由于东方日升股价处于破净边缘,公司控股股东、实际控制人或不得通过二级市场进行减持。

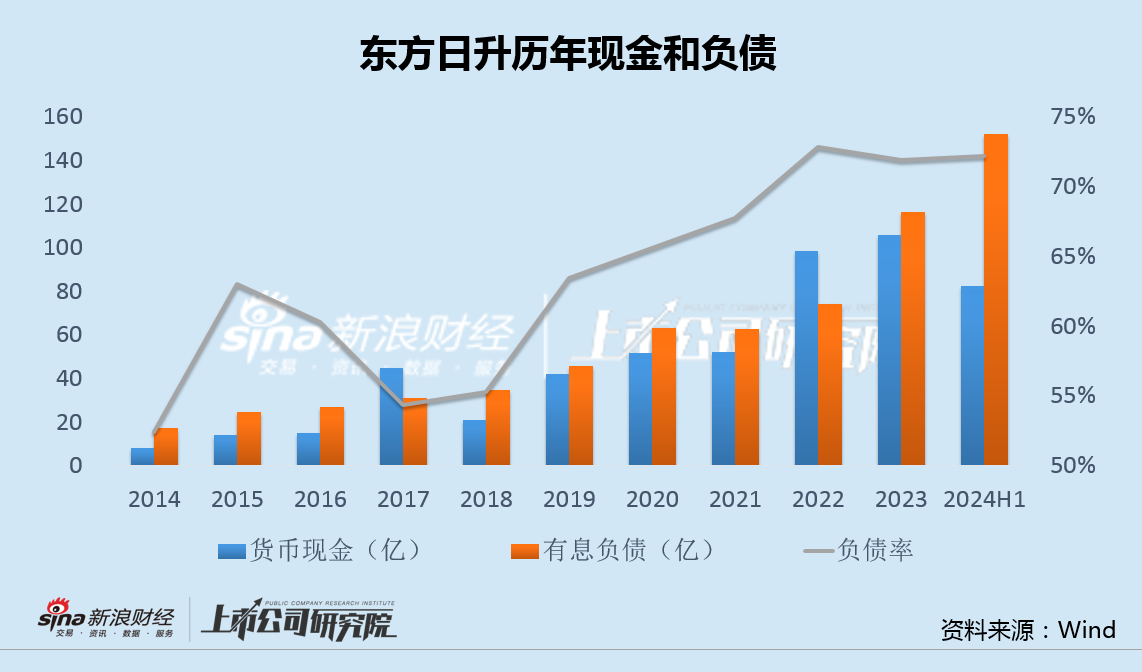

事实上,近几年来,东方日升负债率持续攀升,今年上半年有息负债创下新高,财务费用大幅增长,虽经2017年和2022年两次定增融资,但仍未摆脱财务困境。

自上市以来,东方日升直接融资达107亿,接近目前的全部市值,向市场募资百亿却几乎未创造价值。

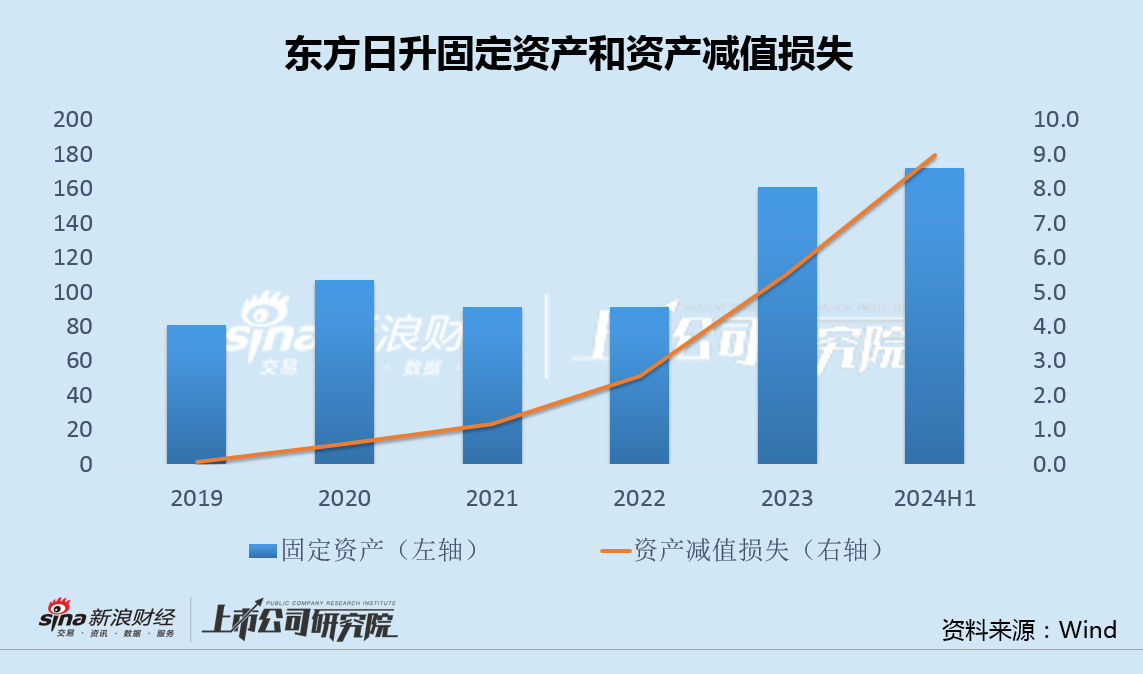

在本轮光伏行业下行期,东方日升半年近10亿的净亏损刷新历史纪录,其中资产减值近9亿,同比大增超4倍。与此同时,东方日升固定资产和在建工程仍在增长,减值压力高悬。

由于销往美国的组件售价是国内的3.5倍,考虑到未来的降价空间,公司业绩压力或有增无减。

负债率持续攀升财务费用大幅增长 两次定增融资有息负债仍创新高

东方日升日前公告,控股股东林海峰向嘉兴市佳实典当有限责任公司、浙江银通典当有限责任公司,进行补充质押,累计质押1.58亿股,占其所持股份比例56%,占公司总股本13.90%。

值得注意的是,根据2023年证监会发布的《证监会进一步规范股份减持行为》的规定,控股股东、实控人减持要求不得破发、破净,且过去3年累积分红不低于3年平均净利润的30%。由于东方日升股价处于破净边缘,林海峰或因此被限制减持。

事实上,在低迷的股价背后,东方日升经营也面临着很大困境。

今年6月末,在货币资金明显下降的同时,东方日升各类有息负债超过150亿,刷新历史新高,上半年财务费用2.7亿,相对2023年同期-2.0亿,大幅增长4.7亿。

2017年和2022年,东方日升曾两次定增,合计融资达82亿,却仍未摆脱财务困境,负债率从2017年的54%逐步攀升至2024年中的72%,并处于历史高位。

值得注意的是,东方日升还曾筹划可转债融资,但因2020年扣非净利润亏损,不符合《创业板上市公司证券发行注册管理办法(试行)》、《深圳证券交易所创业板股票上市规则(2020年12月修订)》等规定,而最终未能成行。

即便如此,自上市以来,东方日升直接融资达107亿,而该数额已接近公司目前的全部市值。也就是说,东方日升向市场募资百亿,却几乎未能给投资者创造价值。

半年10亿亏损刷新纪录 固定资产和在建工程继续增长减值压力高悬

进入本轮光伏行业下行期,东方日升面临着前所未有的业绩压力。

今年上半年,公司实现营业收入104.6亿元,同比减少40.6%,归母净利润-9.6亿元,同比由正大幅转负,并刷新半年度亏损纪录。其中,第二季度实现营业收入55.3亿元,归母净利润-6.8亿元,亏损幅度还在扩大。

在近10亿的亏损中,资产减值接近9亿,同比大增418%,是亏损的主要原因。

而与此同时,尽管受当前行业竞争加剧影响,产能投放速度有所放缓,但截至今年6月底,公司固定资产达到172.45亿,在建工程46.50亿,组件产能35GW,同比均仍在增长,未来资产减值计提压力高悬。

值得一提的是,东方日升上半年组件业务实现营收81.7亿元,同比减少40.1%,毛利率6.8%,同比下降4.7个百分点,组件销量7.9GW,同比减少5.4%,其中国内出货4.0GW,均价为0.86元/W,而出货美国0.5GW,均价则达到2.97元/W,是国内售价的3.45倍。

考虑到降价空间,东方日升未来的业绩压力或将有增无减。

发表评论